IPO关键时刻总裁离职,双英集团是否暗藏隐忧?

在汽车行业拼杀得难解难分之际,这家做汽车座椅和内饰的公司向资本市场发起冲击。

日前,双英集团向北交所递交的上市申请获受理。事实上,早在去年12月23日,双英集团就已向北交所递交了相关材料。

时隔3个月后,双英集团北交所IPO终获受理,期间双英集团遭遇了总裁“临阵离场”。早些时候,该公司不少其他高层人员也陆续离开公司,引起外界关注。

(来源:公开报道)

那么,这家冲击北交所的公司成色如何?背后还有哪些曲折故事?

急盼募资

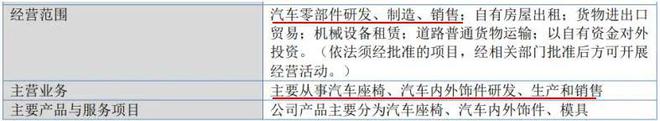

双英集团全称为广西双英集团股份有限公司,其前身双英有限公司成立于2003年12月。总部位于广西柳州,主要从事汽车座椅、汽车内外饰件研发、生产和销售。

(来源:公司公告)

这家公司对于公开发行股份早已翘首以盼,其股票曾于2016年6月起在全国股转系统挂牌公开转让,2017年9月终止挂牌。

据招股书显示,双英集团此次IPO募资,拟用于双英集团新能源汽车座椅建设项目、重庆聚贤汽车零部件制造有限公司厂房新建项目、研发中心升级建设项目和补充流动资金等。

(来源:公司公告)

其中拟用于补充流动资金的金额为2亿元,占到募资总额的30%,这与双英集团近年来的经营情况有关。

招股书显示,报告期内(2022年、2023年、2024年)双英集团的营收分别约为21亿元、22亿元、26亿元。

(来源:公司公告)

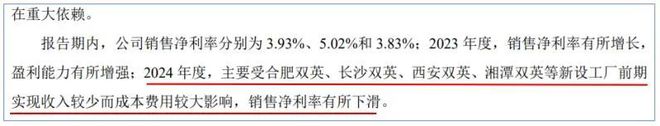

引人注意的是,发力上市的临门一脚前,2024年双英集团增收不增利,归母净利润同比减少9%。对此公司解释称,这是因为部分新设工厂前期收入少成本大所致。

(来源:公司公告)

合肥、长沙、西安、湘潭四个工厂皆主要用于生产座椅。但事实上,双英集团近年来座椅项目的产能利用率明显下滑,已由2022年的93%,下滑至2024年的84%。

换句话说,目前的产能完全可以满足双英集团座椅业务的供货。

(来源:公司公告)

此次募投项目将增加40万套新能源汽车座椅产能。问题是,随着新的募投项目上马,双英集团未来的产能利用率会不会进一步下降,进而继续拖累公司利润水平呢?这显然是个问题。

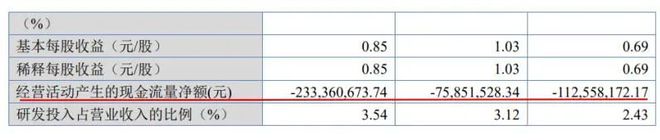

经营性现金流方面,双英集团2022年到2024年全部为负,面对这种燃眉之急,或许不难理解,为何募资金额中高达30%的比例,用于补充流动资金。

(来源:公司公告)

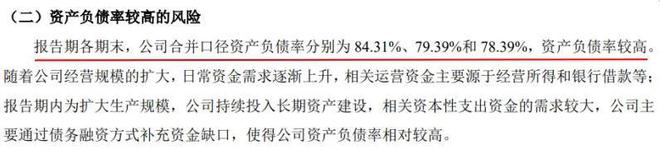

实际上,双英集团早已是举债前行。报告期各期末,公司资产负债率分别为84%、79%和78%。

(来源:公司公告)

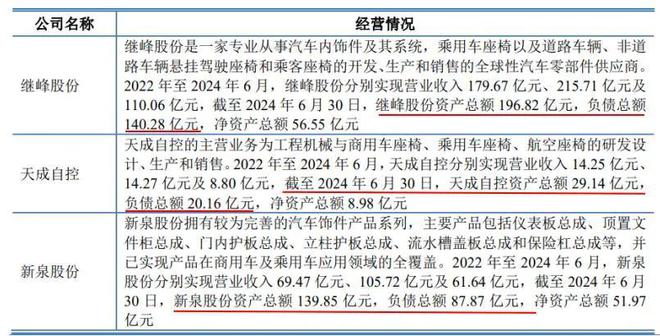

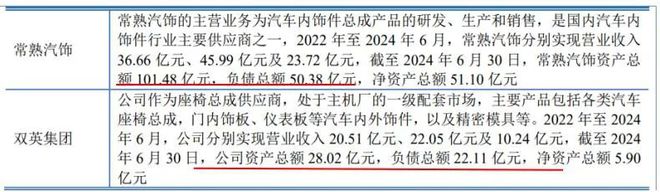

是不是行业特征所为,大家的资产负债率都如此之高呢?不是。

比如,同为生产汽车座椅、内饰等产品的其它企业,资产负债率相对低了不少,继峰股份为71%、天成自控为69%、新泉股份为63%、常熟汽饰为50%。

由此可见,双英集团此前更依赖于债务性融资。随着业务规模扩张,在负债率高企的情况下,眼巴巴地盯着资本市场,是双英集团为数不多的选择。

依赖大客户

增收不增利的企业,一般毛利率表现也不甚理想。报告期内,双英集团的综合毛利率分别为12%、16%和16%,明显低于可比公司平均数。

此外,销售产品的价格下降,会直接影响企业利润。

近年来,以特斯拉为代表的新能源汽车主机厂频繁主动降价,汽车行业价格竞争日趋激烈,国内各大主机厂竞相调低售价或推出高性价比产品,整车厂商对于成本控制的考量迅速加深,冲击市场格局。

招股书数据显示,双英集团主要产品座椅总成的平均单价,由2022年的364元/件降至2024年的323元/件,降幅为11%。

(来源:公司公告)

有市场观点认为,当前汽车厂商的竞争如火如荼,降价仍为行业大趋势。这种红海拼杀格局,对双英集团前途的影响,是巨大而深远的。

为应对挑战,除了积极做好成本控制,双英集团还需要积极拓展新客户。

目前双英集团的营收中,上汽集团贡献了约48%,此外,长安汽车和吉利汽车作为公司的第二、三大客户,2024年上半年分别贡献了10%和8%的收入。

前三大客户收入合计占比超过66%。

(来源:公司公告)

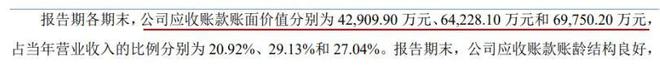

通常情况下,对大客户越依赖,自身就越被动。2024年双英集团应收账款为7亿元,相比2022年涨超60%,这些应收账款同样主要来自上汽通用五菱、长安汽车、吉利汽车等大客户。

(来源:公司公告)

家族特征

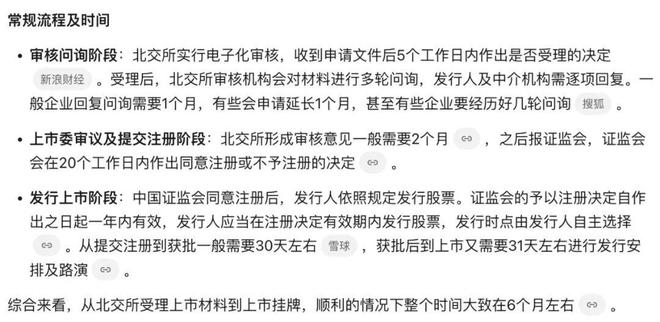

通常情况下,从北交所受理上市材料到公司挂牌,整个时间大致在6个月左右。

虽然双英集团走到了上市前的临门一脚,但是从其以往的股权变动和人事震荡情况来看,双英集团最终能否上市,还需要接受不小考验。

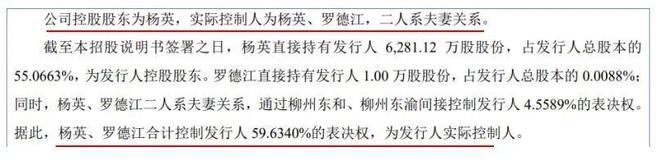

从股权结构来看,双英集团具有家族企业特征,其控股股东为杨英,实际控制人为杨英、罗德江,二人为夫妻关系。截至递表二人合计控制约60%的表决权。

(来源:公司公告)

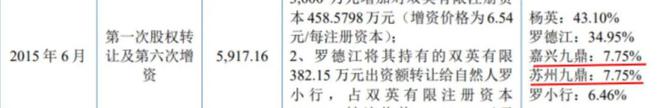

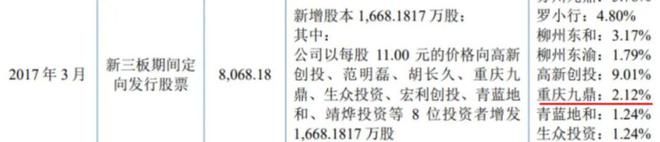

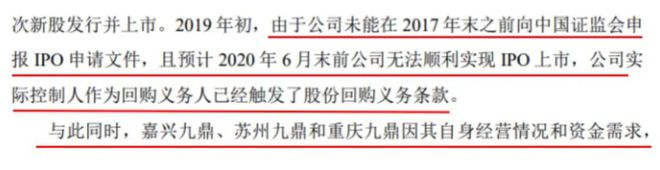

历史上,双英集团共存在4次与投资者签署对赌协议或者类似特殊协议约定的情形。而“九鼎系”的参投,成为双英集团本次IPO的关注点之一。

2015年6月及2017年3月,嘉兴九鼎、苏州九鼎和重庆九鼎先后两次增资双英集团,并签署了包含业绩补偿、回购权、完成新三板挂牌等特殊性条款的协议。

(来源:公司公告)

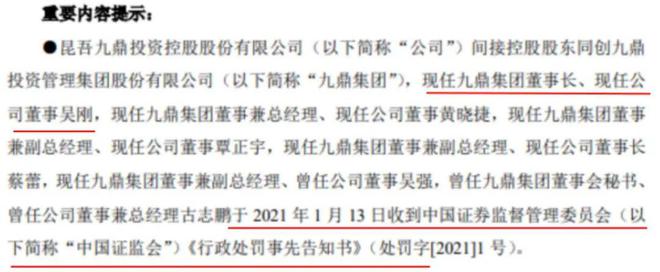

但是,九鼎集团涉嫌违反相关的证券法律法规,于2018年5月开始接受证监会立案调查,“九鼎系”参投的IPO项目成为监管审核的重点。

2019年末,以双英集团“上市对赌”失败之由,九鼎投资相关平台要求其实现股票回购的“承诺”。由此,“九鼎系”才从双英集团的股东名单中消失。

(来源:公司公告)

2021年9月,吴刚等一系列九鼎系管理人员,因涉嫌违反相关法律法规遭调查和处罚,“九鼎系”参投的IPO项目再度受影响。比如,海诺尔因涉及九鼎系投资,其IPO进程被长期搁置;毛戈平则因外部股东涉及九鼎投资等原因,最终主动撤回申请。

(来源:公开信息)

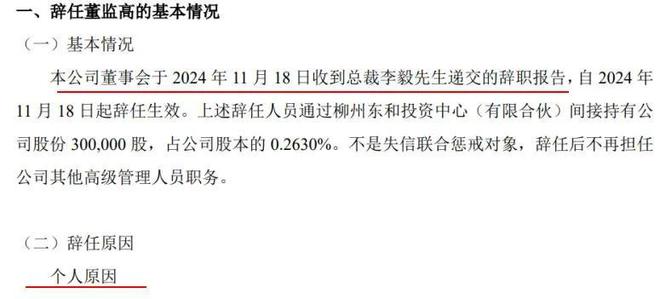

至于人事震荡方面,在距离本次双英集团正式向北交所上市申报不到一个半月时,时任总裁李毅以“个人原因”提出离职。这颇让市场感到意外。

(来源:公司公告)

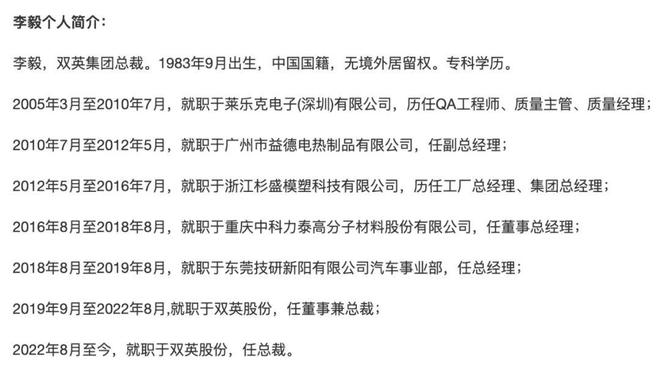

据公开信息,李毅在业内有过多年的从业管理经验,于2019年9月加盟双英集团出任总裁一职。近5年来,李毅可以说是推动公司成长的重要掌舵者,却在公司即将IPO的关键时刻离职。

(来源:公开信息)

双英集团从挂牌新三板创新层到上市辅导,都是在李毅主控下完成的。业内人士指出,重要岗位员工离职,难免引发外界对其内部管理以及经营稳定性的关注,或许也会影响监管层对其能否上市的判断依据。

当然,深耕汽车座椅领域20余年的双英集团,技术实力还是有独到之处的。公司目前拥有367项专利储备,覆盖骨架设计、发泡工艺、智能调节等关键环节,形成从模具开发到总成交付的一体化能力。

只是眼下来说,面对业绩下行、现金流不足、较为依赖大客户等多重现状,以及曾涉“九鼎系”投资,关键时刻总裁换人等特殊因素,双英集团的上市之路是否顺利,还有待观察。

本文源自:天下财道