2.9亿美金套中“狼爪”,安踏全球化再落关键一子

同一汇率下,安踏集团在完成对狼爪的收购后,加上亚玛芬集团营收,预计2025年总营收将达到1229亿至1251亿元人民币,在2024年突破千亿规模(1086.78亿元人民币)的基础上增长13�5%。

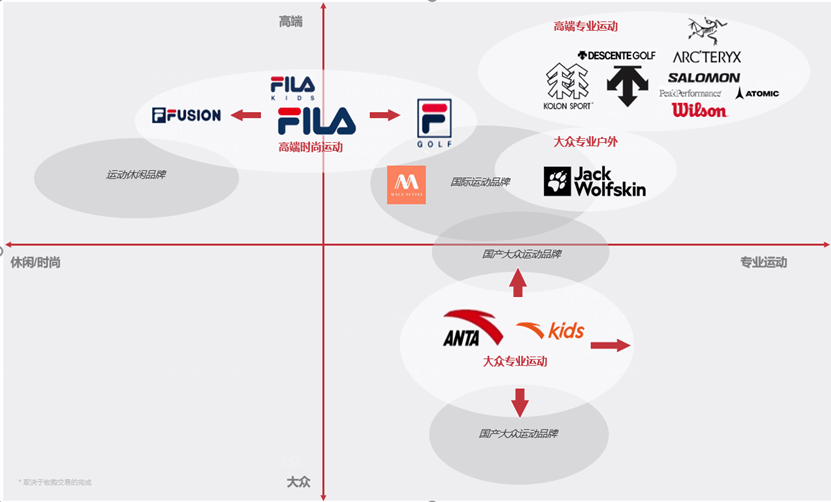

从2009年收购FILA(斐乐)中国实现品牌逆袭,到2019年联合财团斥资371亿元收购亚玛芬体育,拿下始祖鸟、萨洛蒙等高端品牌,再到现在的狼爪,安踏的“品牌矩阵”持续扩容。此次将狼爪收入麾下,既是安踏深耕户外赛道的延续,也为“做世界的安踏”这一目标注入新动能。

四次易主,狼爪“迷路”

狼爪成立于1981年,以“为户外爱好者提供高性价比装备”为初衷,迅速在德国市场站稳脚跟。其标志性的三爪LOGO和“自然体验”的品牌理念,曾吸引大量欧洲中产阶级消费者。凭借冲锋衣、徒步鞋等核心产品,狼爪在2000年代初期成为欧洲户外市场占有率前三的品牌

2007年,狼爪正式进入中国市场,虽然不及始祖鸟的2003年,但狼爪却算得上是最早在中国打开知名度的户外运动品牌之一。

莫文蔚2024年成为狼爪代言人

母公司Callaway的日子也同样不好过,近年来一直陷于“增收不增利”中。Callaway是全球大型高尔夫球具制造商之一,但近年来业绩压力大,一度还传出将出售传统高尔夫业务的消息。2022年,该公司通过更名,宣布将进一步集中主业“高尔夫”的消息,也为狼爪被低于入手价出售埋下伏笔(Callaway收购价为33.95亿元人民币,安踏为20.91亿元人民币)。

对于狼爪而言,安踏的收购无疑是一剂强心针。安踏雄厚的资金实力、成熟的供应链体系以及在中国市场的渠道优势,为狼爪提供了重振品牌所需的资源。此外,安踏在运营始祖鸟、FILA时积累了丰富的“品牌重塑经验”,这或许能为狼爪的转型提供借鉴。

安踏的“多品牌棋局”为何选择狼爪?

尽管安踏已通过亚玛芬体育掌控始祖鸟、萨洛蒙等高端户外品牌,且狼爪在中国户外运动市场已经不复当年之勇,但狼爪的加入仍具有不可替代的战略价值。这背后是安踏对全球化竞争格局的深刻洞察,以及对多品牌协同效应的极致追求。

狼爪未来或将成为安踏抢占欧洲市场的桥头堡。狼爪品牌在欧洲市场拥有广泛且深入的影响力,其业务版图覆盖德国、奥地利、瑞士、英国等核心市场,并通过自营门店、零售合作及加盟网络构建起多渠道销售体系,其中德国本土即拥有117家门店及2400家零售合作伙伴。作为欧洲领先的户外品牌之一,狼爪凭借自研的Texapore面料及可持续发展战略,在40余个国家(尤其是EMEA地区)建立了稳固的市场地位,被誉为“德国第一户外品牌”。

安踏的终极目标是成为全球运动品牌领导者,做世界的安踏,在此征途中,耐克、阿迪达斯是不得不翻越的两座大山。2024年,安踏集团总收入首次突破千亿人民币大关,安踏也成功超过耐克中国,成为中国市场占有率最高的运动品牌。

同一汇率下,安踏集团在完成对狼爪的收购后,加上亚玛芬集团营收,预计2025年总营收将达到1229亿至1251亿元人民币(2024年总和为1086亿元人民币)。其中,安踏集团凭借中国市场的持续深耕和双位数增长,预计贡献800亿至814亿元,占总营收的65%左右;亚玛芬体育(包含始祖鸟、萨洛蒙等高端户外品牌)在全球化扩张和高端消费需求驱动下,预计营收为404亿至411亿元,占比约33%;而狼爪作为新并入的户外品牌,预计带来25.35亿元的收入,占比约2%。

狼爪的加入,使安踏进一步巩固了全球运动用品行业的第三极地位,进一步缩短与国际巨头阿迪达斯(预计1857亿元)和耐克(预计3500亿元)差距。

同时值得期待的是,从FILA的逆袭到亚玛芬的整合,安踏证明了其运营国际品牌的能力。若能复刻始祖鸟、FILA的增长之路,狼爪或将成为安踏出海的新增长极,最终能否将狼爪的欧洲基因与安踏的中国效率相结合,将决定这次收购的最终走向。

无论如何,如今安踏的每一步都在影响全球运动品牌的竞争格局。从晋江小厂到世界巨头,安踏的野心没有局限于中国市场,而是要在全球舞台上与耐克、阿迪达斯正面交锋。狼爪的加入,将让这场对决更具看点。

注:本文所用图片来自安踏和Jack Wolfskin